Những khuyến nghị phá bỏ "cục máu đông" trong nền kinh tế

Việc xử lý nợ xấu cần được luật hoá và nên được đặt trong tổng thể phát triển của thị trường tài chính. Cần xem xét phát triển thị trường mua bán nợ, trong đó có mua bán nợ xấu để đẩy nhanh việc xử lý nợ xấu, nhất là mua bán nợ theo giá thị trường cùng nhiều nội dung quan trọng khác.

Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng (TCTD) được Quốc hội ban hành ngày 21/6/2017. Sau 5 năm thi hành, việc xử lý nợ xấu theo Nghị quyết 42 đã đạt được những kết quả đáng khích lệ. Chính vì thế Quốc hội đã cho phép kéo dài thời hạn áp dụng Nghị quyết 42/2017/QH14 đến hết ngày 31/12/2023 (Nghị quyết số 63/2022/QH15 ngày 16/6/2022). Tuy nhiên, Nghị quyết 42 vẫn còn bộc lộ một số hạn chế cần được rà soát, sửa đổi và hoàn thiện nhằm tạo cơ sở pháp lý đồng bộ, đảm bảo quá trình thực hiện cơ cấu lại TCTD và xử lý nợ xấu hiệu quả, an toàn.

Hai giai đoạn của nợ xấu

Từ 2011 tới nay, công tác xử lý nợ xấu đã có sự cải thiện qua từng năm và đạt được những kết quả nhất định. Giai đoạn 2012 – 2022, hệ thống các tổ chức tín dụng (TCTD) đã xử lý được 1.566,8 nghìn tỷ đồng nợ xấu. Nợ xấu được các TCTD tự xử lý bằng nhiều biện pháp khác nhau như sử dụng dự phòng rủi ro, đôn đốc khách hàng trả nợ, phát mại tài sản đảm bảo và các hình thức xử lý khác đạt 1.150 nghìn tỷ đồng, chiếm 73,4% tổng nợ xấu được xử lý; còn lại là bán nợ (bao gồm bán cho Công ty Quản lý tài sản của các TCTD Việt Nam (VAMC) và bán cho tổ chức, cá nhân khác) chiếm 26,6%. Đồng thời, các TCTD phấn đấu đẩy mạnh kiểm soát chất lượng tín dụng, hạn chế nợ xấu mới phát sinh để nâng cao chất lượng tài sản.

Có thể thấy rõ, quá trình xử lý nợ xấu từ 2011 tới nay có thể được chia làm 2 giai đoạn. Giai đoạn 1, trước khi ban hành Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các TCTD (Nghị quyết 42), nợ xấu chủ yếu được xử lý qua hình thức bán nợ cho VAMC. Trong giai đoạn này, VAMC chủ yếu mới tập trung mua nợ xấu từ các TCTD bằng trái phiếu đặc biệt, tỷ lệ thu hồi nợ rất thấp. Hoạt động bán nợ cho các đối tượng khác ngoài VAMC chỉ chiếm khoảng 3% tổng nợ xấu xử lý trong giai đoạn 2011-2016, đối tượng tham gia chủ yếu là các công ty quản lý tài sản (AMC) là công ty con của ngân hàng. Các AMC này có số vốn điều lệ nhỏ, tập trung chủ yếu vào các hoạt động thanh lý tài sản gán nợ và thu hồi nợ cho ngân hàng, sự tham gia của các AMC vào quá trình mua bán, xử lý nợ xấu còn hạn chế.

Giai đoạn 2, quá trình xử lý nợ xấu chuyển biến rõ nét kể từ khi Quốc hội ban hành Nghị quyết 42 về thí điểm xử lý nợ xấu của các TCTD đã góp phần tháo gỡ các khó khăn, vướng mắc, bất cập trong các quy định của pháp luật về xử lý nợ xấu. Theo đó, nhiều cơ chế đặc thù được áp dụng như quyền thu giữ tài sản đảm bảo; thủ tục rút gọn giải quyết tranh chấp liên quan đến TSĐB; cho phép các TCTD và VAMC được bán nợ xấu cho các tổ chức, cá nhân không có chức năng kinh doanh, mua bán nợ; cho phép bán nợ theo giá thị trường, có thể cao, thấp hơn dư nợ gốc của khoản nợ.

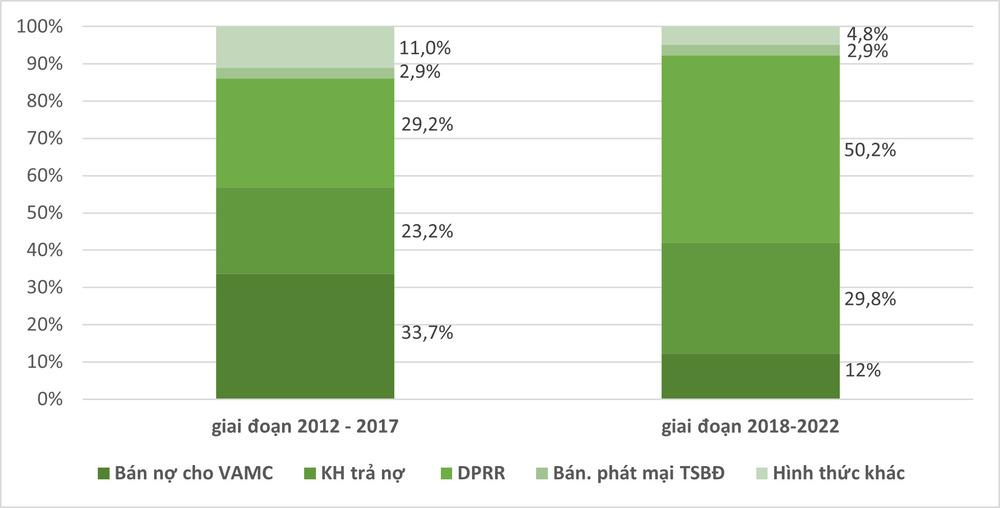

Cơ cấu các hình thức xử lý nợ xấu giai đoạn 2012 -2017 và 2018 -2022. Nguồn: SBV&NFSC.

Sau khi Nghị quyết 42 có hiệu lực, xử lý nợ xấu đã được đẩy nhanh và thực chất hơn. Các ngân hàng tích cực hơn trong việc tự xử lý nợ xấu qua các hình thức khác như thu nợ, sử dụng dự phòng rủi ro; nợ xấu xử lý qua kênh VAMC giảm trong giai đoạn này. Nhiều ngân hàng đã chủ động mua lại nợ xấu đã bán cho VAMC để tự xử lý. Cụ thể, theo NHNN giai đoạn 2018 -2022, tỷ trọng xử lý bằng dự phòng rủi ro là 50,2%; tỷ trọng xử lý bằng khách hàng trả nợ là 29,8%; tỷ trọng xử lý bằng bán nợ cho VAMC là 12,3%; tỷ trọng xử lý bằng bán, phát mại tài sản là 2,9%; còn lại là hình thức khác 4,8% (giai đoạn 2012-2017 lần lượt: 29,2%, 23,2%, 33,7%, 2,92%, 11,0%).

Lũy kế từ 15/08/2017 đến 31/12/2022, theo NHNN toàn hệ thống các TCTD đã xử lý được 412,35 nghìn tỷ đồng nợ xấu theo Nghị quyết số 42 (không bao gồm nợ xấu xử lý bằng sử dụng dự phòng rủi ro), đạt trung bình khoảng 6,34 nghìn tỷ đồng/ tháng, cao hơn kết quả xử lý nợ xấu trung bình từ năm 2012 – 2017 của hệ thống các TCTD trước khi Nghị quyết 42 có hiệu lực (khoảng 3,52 nghìn tỷ đồng/tháng).

Nhìn tổng thể, sau 2 giai đoạn tái cơ cấu, chất lượng tài sản khu vực ngân hàng đã được cải thiện. Theo NHNN, tại 31/12/2022, tỷ lệ nợ xấu nội bảng của hệ thống TCTD là 2,0% (giảm so với thời điểm 31/12/2012 là 4,2% và 31/12/2016 là 2,46%). Tỷ lệ nợ xấu nội bảng cao ở các ngành như khai khoáng (7,3%), xây dựng (5,5%), hoạt động dịch vụ khác (3,81%). Tại 31/12/2022, tỷ trọng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn thành nợ xấu của hệ thống các TCTD ước tính khoảng 5% so với tổng dư nợ (giảm so với mức 10,1% tại 31/12/2016).

Kỳ vọng lớn vào sửa đổi Luật các TCTD

Hoạt động xử lý nợ xấu của hệ thống TCTD năm 2020 có dấu hiệu chậm lại so với năm 2018-2019, hình thức khách hàng tự trả nợ giảm dần, trong khi hình thức bán, phát mại TSBĐ và bán cho các tổ chức khác chiếm tỷ trọng thấp, tăng chậm, chưa tương xứng với kỳ vọng khi áp dụng Nghị quyết 42. Một số biện pháp áp dụng theo Nghị quyết số 42 chưa phát huy hiệu quả, đặt ra những vấn đề cần tiếp tục xử lý. Một trong những nhân tố được các TCTD kỳ vọng nhất chính là việc sửa đổi Luật các TCTD sẽ được Quốc hội xem xét tới đây.

Từ thực tiễn nợ xấu tại các TCTD và kết quả xử lý, đề xuất một số khuyến nghị hoàn thiện Dự thảo Luật Các TCTD (sửa đổi) như sau: Dự thảo luật cần nâng cao năng lực quản trị rủi ro, phát hiện, phòng ngừa, xử lý rủi ro tín dụng của các ngân hàng thương mại luôn là ưu tiên hàng đầu trong công tác xử lý nợ xấu của hệ thống các TCTD. Trên thực tế triển khai, việc xử lý nợ xấu thông qua sử dụng dự phòng rủi ro của ngân hàng và khách hàng tự trả nợ luôn chiếm tỷ trọng lớn. Do vậy, khuôn khổ pháp lý điều chỉnh nên hướng đến việc quy định chặt chẽ hơn về yêu cầu quản trị rủi ro của ngân hàng, đánh giá đầy rủi ro tín dụng cũng như mức độ dự phòng rủi ro cần thiết của danh mục cho vay theo thông lệ quốc tế.

Việc xử lý nợ xấu nên được đặt trong tổng thể phát triển của thị trường tài chính. Cần xem xét phát triển thị trường mua bán nợ, trong đó có mua bán nợ xấu để đẩy nhanh việc xử lý nợ xấu, nhất là mua bán nợ theo giá thị trường.

Đối với một số quy định của Nghị quyết 42 được đưa ra trong Dự thảo Luật, cần nhìn nhận, xem xét việc thu giữ tài sản bảo bảo đảm (TSBĐ) là một trong những vướng mắc chính, khiến các TCTD khó tiến hành xử lý nhanh các khoản nợ xấu. Việc trao quyền thu giữ TSBĐ cho các TCTD cần được rà soát với các quy định tại Bộ Luật dân sự nhằm đảm bảo quyền lợi của các bên có liên quan. Đồng thời, cần cải thiện cơ chế tiếp cận thông tin về tình trạng TSĐB, xây dựng hệ thống dữ liệu cho phép các TCTD tra cứu, trích xuất thông tin tài sản có liên quan đến vụ việc đang được thụ lý, giải quyết tại Tòa án, cơ quan thi hành án dân sự.

Ngoài ra, xem xét, sửa đổi một số quy định liên quan đến việc áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao TSBĐ và xử lý TSBĐ. Cần quy định bổ sung thủ tục rút gọn đối với các tranh chấp về hợp đồng tín dụng để giải quyết nhanh chóng yêu cầu khởi kiện. Ngoài ra, cần xem xét lại các quy định về điều kiện tiếp nhận đơn kiện của bên thứ 3 trong quá trình xử lý nợ xấu và quy định cụ thể đối với Tòa án để thực hiện thống nhất, từ đó tạo thuận lợi cho việc áp dụng thủ tục rút gọn theo quy định tại Nghị quyết số 42.

Bên cạnh đó, nếu coi bản chất việc trả nợ xấu của doanh nghiệp từ nguồn tiền thanh lý TSĐB tương tự như việc thanh toán các khoản nợ của doanh nghiệp giải thể, phá sản thì theo Điều 202 Luật Doanh nghiệp 2014, hay Luật phá sản thì trình tự thanh toán ưu tiên đối với nghĩa vụ với Nhà nước cao hơn so với các chủ nợ khác (trong đó có TCTD). Do vậy, đề nghị thứ tự thanh toán nên rà soát, cân đối lợi ích, chi phí và thỏa thuận của các chủ nợ có liên quan trong việc xử lý xợ xấu cũng như quy định hiện hành của các quy định khác có liên quan...

Nợ xấu thường được nhìn nhận như những "cục máu đông" trong nền kinh tế, phá bỏ chúng là yêu cầu bức thiết, cấp bách để sớm đưa dòng vốn luân chuyển vào hoạt động sản xuất, kinh doanh.

TS. VŨ NHƯ THĂNG - Phó Chủ tịch phụ trách - Uỷ ban Giám sát tài chính quốc gia