VDSC: VN-Index sẽ dao động trong vùng 1.050-1.150, cơ hội tại nhóm cổ phiếu giảm giá sâu và có triển vọng KQKD cuối năm khả quan

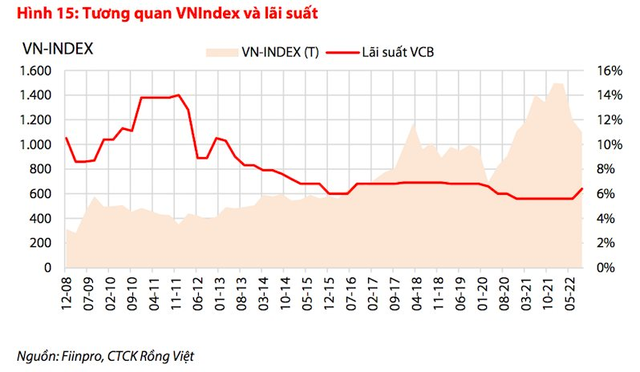

Theo VDSC, mặt bằng lãi suất tại các NHTM trong nước nhìn chung trong xu hướng tăng thời gian tới, song mức độ sẽ phân hóa giữa các nhóm doanh nghiệp.

Chính sách tiền tệ duy trì sự chặt chẽ và thận trọng

Sau cuộc họp giữa tháng 9 với quyết định nâng 75 điểm cơ bản lãi suất điều hành của FED, triển vọng thế giới chuyển biến khá nhanh theo chiều hướng tiêu cực.

Trong báo cáo chiến lược tháng 10 mới cập nhật, CTCK Rồng Việt (VDSC) đánh giá mặt bằng lãi suất tại các NHTM trong nước nhìn chung sẽ trong xu hướng tăng thời gian tới, song mức độ sẽ phân hóa giữa các nhóm doanh nghiệp. Nguyên nhân đến từ không gian chính sách tiền tệ khá hạn hẹp trước các biến động khó lường từ thế giới cũng như ảnh hưởng ngắn hạn của Nghị định 65/2022 về phát hành trái phiếu riêng lẻ cho nhà đầu tư cá nhân.

Theo đó, VDSC cho rằng lãi suất cho vay ở những lĩnh vực có rủi ro cao sẽ tiếp tục tăng nhanh trong thời gian tới. Có thể hiểu rằng, mặc dù NHNN đã tăng 100 điểm cơ bản các loại lãi suất điều hành, với diễn tiến hiện tại từ thế giới, chính sách tiền tệ của NHNN vẫn theo hướng chặt chẽ và thận trọng.

Trong ngắn hạn, trước bối cảnh triển vọng kinh tế suy giảm, lãi suất Mỹ và đồng USD dự báo tiếp tục xu hướng tăng, rủi ro dòng vốn đầu tư gián tiếp tại các thị trường mới nổi, trong đó có Việt Nam rủi ro sẽ tiếp tục bị rút ròng, tìm đến các loại tài sản an toàn và có tỷ suất sinh lời hấp dẫn hơn như trái phiếu chính phủ Mỹ.

Triển vọng tăng trưởng LNST quý 3 của các doanh nghiệp nhìn chung vẫn khả quan, tuy nhiên đã giảm đáng kể so với quý 2

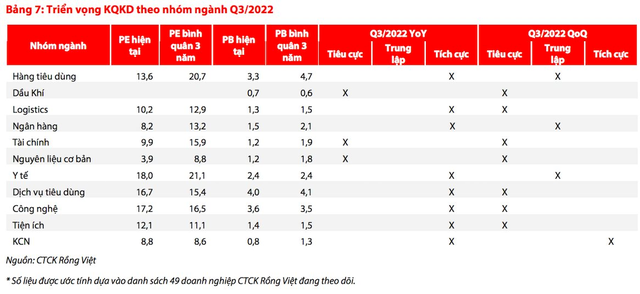

Xét triển vọng tăng trưởng các doanh nghiệp trong quý 3, đội ngũ phân tích VDSC dự báo các nhóm ngành Hàng tiêu dùng, logistics, Ngân hàng, Y tế, Dịch vụ tiêu dùng, Công nghệ, Tiện ích và Khu công nghiệp sẽ ghi nhận tăng trưởng lợi nhuận tích cực so với cùng kỳ 2021.

Ở chiều ngược lại, các ngành Dầu khí, tài chính & Vật liệu cơ bản dự báo sẽ suy giảm lợi nhuận so với Q3/2021.

VDSC dự báo tăng trưởng LNST trong quý 3 của các doanh nghiệp nhìn chung vẫn khả quan so với cùng kỳ song tốc độ tăng đã giảm đáng kể so với quý 2.

Tuy nhiên, triển vọng tăng trưởng của hầu hết các nhóm ngành sẽ không còn duy trì được sự tăng trưởng đáng kể trong quý 4/2022, và bắt đầu ghi nhận sự suy giảm về mặt tăng trưởng lợi nhuận sau thuế. Vì vậy, VDSC đánh giá việc tăng trưởng lợi nhuận các doanh nghiệp trong quý 3 chưa tạo nhiều động lực cải thiện cho thị trường.

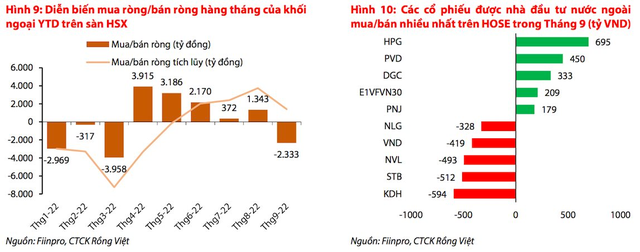

Mặt khác, báo cũng cũng chỉ ra rằng khối ngoại gây bất ngờ khi quay lại bán ròng trong tháng 9 với giá trị -2.333 tỷ đồng sau 5 tháng mua ròng liên tiếp. Trong đó, ngân hàng, dịch vụ tài chính và bất động sản là nhóm ngành bị hút ròng nhiều nhất từ các nhà đầu tư nước ngoài. Tuy nhiên, lũy kế cả năm vẫn duy trì vị thế mua ròng ở mức 1.408 tỷ đồng.

Song song, dòng vốn từ các quỹ ETF đã chứng kiến diễn biến rút ròng ít hơn so với các thị trường khác. Trong khi các quỹ ETF nước ngoài duy trì bơm ròng trị giá 1,8 triệu USD, thì các quỹ ETF trong nước đã bán ròng 6 triệu USD. Cụ thể, Fubon FTSE Vietnam ETF dẫn đầu quỹ ngoại giải ngân 5,3 triệu USD và nâng dòng vốn tích lũy từ đầu năm lên 454,5 triệu USD.

Về diễn biến thanh khoản, chính sách thắt chặt tiền tệ toàn cầu khiến thanh khoản giảm sút không chỉ trên thị trường chứng khoán toàn cầu, mà cả tại thị trường chứng khoán Việt Nam. Hệ quả này lấn át sự tích cực của việc giao dịch T+2 và giao dịch lô lẻ, có hiệu lực từ đầu tháng 9. Giá trị giao dịch bình quân thông qua khớp lệnh trên HoSE giảm xuống còn 11,7 nghìn tỷ đồng/phiên (-16,6% so với tháng trước).

Điểm sáng trong bức tranh ảm đạm chung là tăng trưởng GDP quý 3/2022 của Việt Nam vẫn đạt hơn 13%, cao hơn cả dự báo trước đó của các tổ chức tài chính.

Do đó, VDSC kỳ vọng khi thông tin kết quả kinh doanh quý 3/2022 dần hé lộ trong tháng 10, TTCK Việt Nam sẽ có nhịp hồi phục nhờ những nhóm ngành và cổ phiếu có kết quả kinh doanh tích cực.

Các chuyên gia CTCK Rồng Việt cũng đưa ra ý tưởng đầu tư cho tháng 10 với mục tiêu ngắn hạn là những cổ phiếu đã giảm giá sâu và triển vọng KQKD quý 3 & quý 4 khả quan.

Trong kịch bản cơ sở, CTCK này kỳ vọng VN-Index sẽ dao động trong khoảng 1.050 – 1.150.

Bảo Anh